مسکن مهر چگونه متغیرهای اقتصادی را بهبود داد

سیاست دولت تحت عنوان سالمسازی نقدینگی به وسیله باز کردن دست نظام بانکی در پرداخت تسهیلات، نقش ویژهای در ناسالم شدن فضای اقتصادی ایفا کرد.

پویایی و رشد اقتصاد هر کشور وابسته به عملکرد مناسب در بخش واقعی و مالی اقتصاد به حساب میآید.

به گزارش «شایانیوز» به نقل از فارس، اختلال در هریک از بخشهای واقعی اقتصاد منجر به ناکارایی در بخش دیگر خواهد شد و به همین دلیل رشد بلندمدت اقتصادی نیازمند توازن بین بخش واقعی و مالی است، از یک زاویه نگاه دیگر میتوان علت پیدایش و توسعه نهادها و ابزارهای مالی را پاسخ به نیازهای بخش واقعی مانند تولید، خدمات و سایر تلقی کرد.

* حجم بالای تسهیلات موهومی ترازنامه از کجا پدید آمد

با توجه به مقدمه عنوان شده، در اواسط دهه ۹۰ شمسی، عملکرد نظام بانکی و بخش واقعی اقتصاد از هم فاصله گرفت و واگرا شد. نمود این واگرایی در نرخ بهره واقعی سپرده پدیدار شد که به ۱۰ درصد هم رسید. پرداخت نرخ بهره حقیقی بالا بدون اینکه ما به ازای آن در بخش واقعی اقتصاد وجود داشته باشد، نظام بانکی را با بحرانی مواجه کرد که حجم بالای تسهیلات موهومی در ترازنامه آن پیامد آن بود.

هرچند ریشهها و علل اصلی شکلگیری این بحران از سالها قبل و با تاسیس بانکهای خصوصی شروع شد و تحریمهای اقتصادی در جهت آن عمل کرد اما به یک دلیل این بحران نه در دولت دهم بلکه در دولت یازدهم شکل گرفت.

به منظور واکاوی مقوله ناترازی نظام بانکی ابتدا باید بدانیم، سیاست پولی دولت یازدهم جلوگیری از رشد پایه پولی و کنترل تورم از این مسیر بود. هر چند هم در گفتمان و هم در عمل این سیاست توسط دولت یازدهم پیگیری شد اما عملا رشد پایه پولی از مسیر اضافه برداشت بانکها ادامه یافت و این سیاست به معنای واقعی کلمه شکست خورد.

* سیاست پولی دولت قبل چگونه شکست خورد

در همین راستا، علی نادریشاهی کارشناس اقتصادی در گفتوگو با فارس عنوان کرد: برداشت مقامات پولی دولت یازدهم این بود که با محدود شدن رشد پایه پولی، رشد نقدینگی هم کنترل میشود.

وی افزود: این در حالی بود که به دلیل ماهیت درونزای رشد نقدینگی، نیاز بانکها به ذخایر در حال افزایش نبود، نتیجه آنکه قیمت ذخایر یا همان نرخ بهره بین بانکی افزایش یافت و از آنجا که بانکها گریزی از تامین ذخایر نداشتند، به افزایش سود و جذب سپرده از یکدیگر و در نهایت اضافه برداشت روی آوردند.

نادریشاهی ادامه داد: از آنجا که بانکها متعهد به پرداخت سود هستند ولی بازگشت تسهیلات با ریسک مواجه هست و باتوجه به افزایش نرخ بهره حقیقی در کنار کاهش تورم و رکود در بخشهای تولیدی، بانکها مجبور به پرداخت سودهای موهومی به سپردهگذاران شدند. این در حالی بود که بسیاری از تسهیلات اعطایی بر نمیگشت و استمهال میشدند.

* سالمسازی نقدینگی چگونه فضای اقتصاد کشور را ناسالم کرد

به گزارش فارس، نتیجه شرایط حاکم بر نظام بانکی کشور سبب شد تا رشد نقدینگی با پرداخت سودهای موهومی و ایجاد شکاف بین داراییها و بدهیها در نظام بانکی شکل بگیرد.

در نتیجه سیاست کنترل پایه پولی عملا شکست خورد و رشد پایه پولی در دوره مذکور تفاوت معناداری با دورههای قبل خود نداشت. تنها اثر این سیاست، نرخ بهره حقیقی بالا بود که موتور رشد تشکیل داراییهای موهومی شد که طبق برخی تخمینها به حدود ۵۰۰ همت در انتهای سال ۱۳۹۵ رسید که ۲۰ درصد از ترازنامه نظام بانکی را تشکیل میداد.

با توجه به جزئیات ارائه شده، همانطور که گفته شد، علل شکلگیری چنین بحرانی سیاست به اصطلاح سالمسازی نقدینگی بود. سیاستی که فرمان خلق پول کشور را از دست دولت خارج و به نظام بانکی میسپرد.

* نقش مسکن مهر در سالمسازی فضای اقتصاد

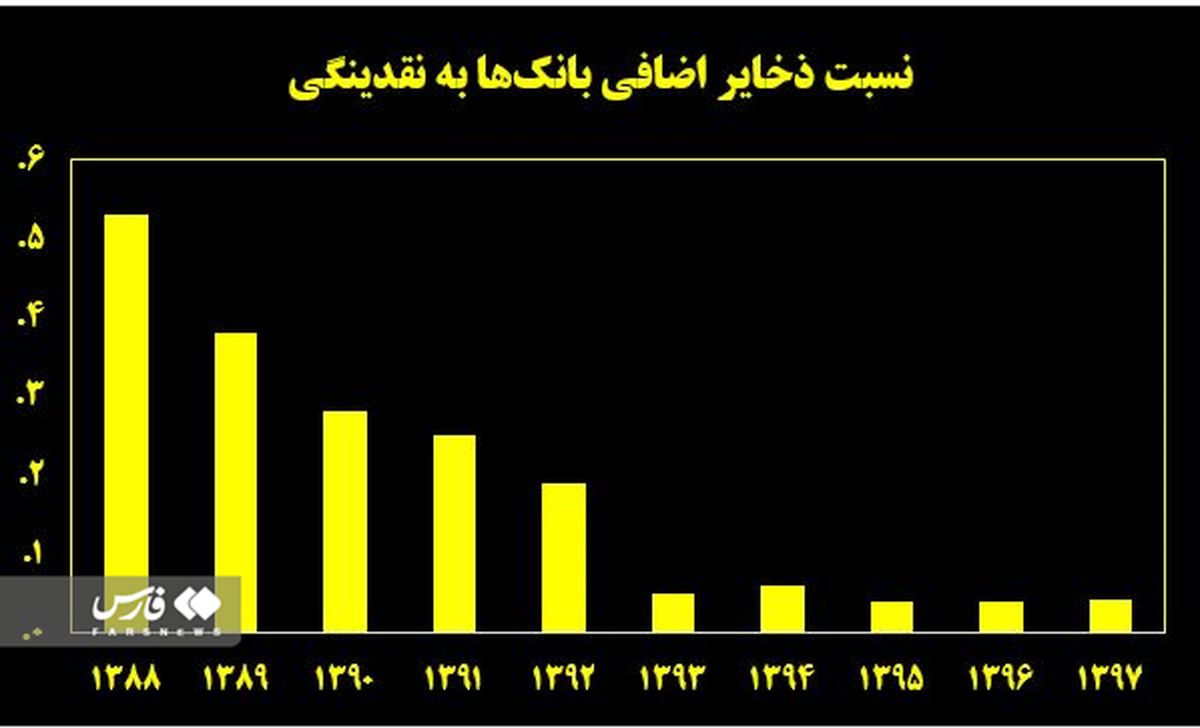

پیش از آن، ساخت مسکن مهر با استفاده از خط اعتباری بانک مرکزی باعث کنترل نرخ بهره بین بانکی شده بود. بر این اساس، میزان ذخایر قابل عرضه در بازار بین بانکی در آن سالها بیانگر افت قابل توجه نسبت ذخایر اضافی بانکها به نقدینگی از سال 1392 با سقوط آزاد به کمتر از یک رسید.

در این راستا، کاهش ذخایر اضافی بانکها منجر به افزایش نرخ بهره بین بانکی، رقابت بانکها برای کسب ذخایر از یکدیگر و در نهایت اضافه برداشت بانکها شد. در حالی که رشد پایه پولی تفاوت معناداری در دولت دهم و یازدهم نداشت، اما حداقل دو میلیون مسکن ساخته شد.

شاید اگر این سیاست در دولت یازدهم هم ادامه پیدا میکرد امروز نه مشکل مسکن به این شدت وجود داشت و نه بحران داراییهای موهومی دامن کشور را گرفته بود.