تجربه سال ۱۳۹۴ تکرار می شود؟

اگر در وین توافق شود واکنش بازارها چگونه خواهد بود؟

حالا که مذاکرات به روزهای واپسین خود رسیده این سوال مطرح است، در صورتی که توافق نهایی شود، چه اتفاقی برای قیمت انواع داراییها خواهد افتاد؟

مذاکرات بازگشت به برجام به مراحل پایانی خود نزدیک شده است. بازارهای مالی از مسائل سیاسی تاثیر زیادی میگیرند و باید تاثیر توافق را آنها بررسی کرد. با نگاه به نوسان بازارهای مالی زمانی که پس از توافق هستهای نشان می دهد که بیشترین بازدهی مربوط به سکه بود. اما نکته جالب توجه این است که در صورتی که فرد سرمایه خود را در بانک پس انداز میکرد، نسبت به بازارهای دیگر بازدهی بیشتری کسب میکرد. آیا با احیای برجام میتوان انتظار داشت این نتایج تکرار شود؟

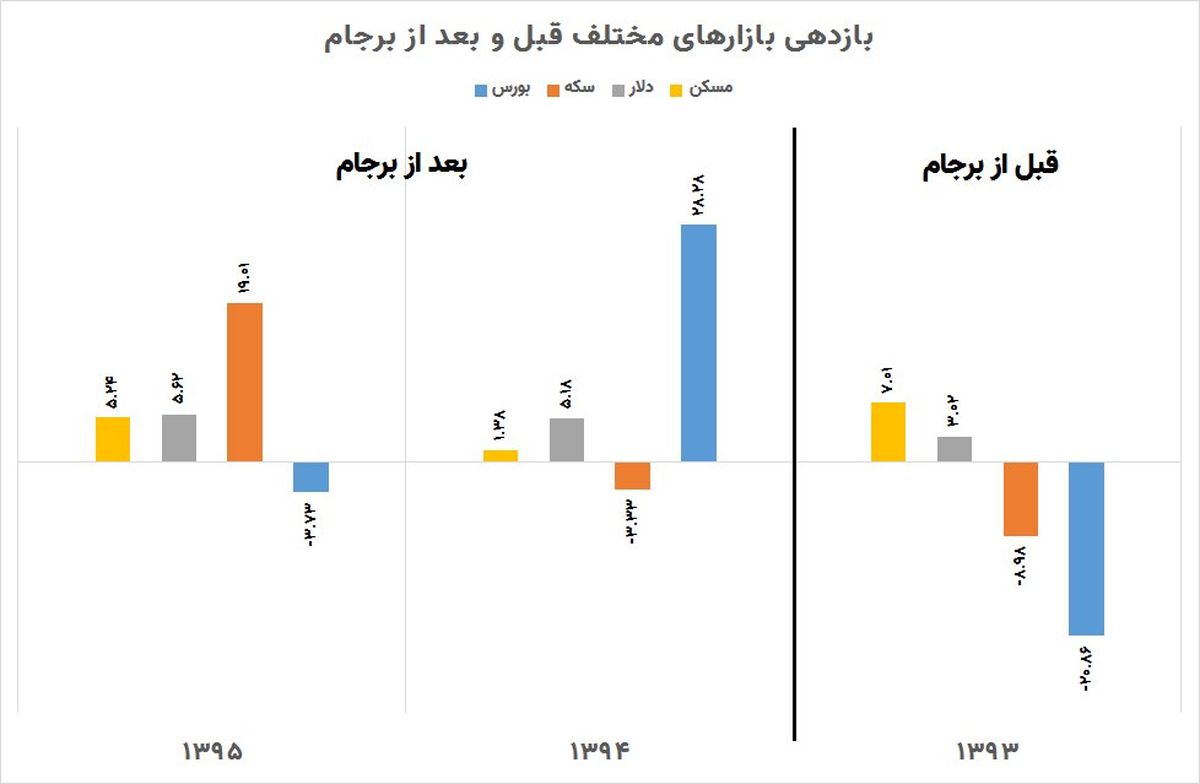

به گزارش «شایانیوز» به نقل از اقتصادآنلاین؛ سادهترین راه برای پیپشبینی آینده نگاه به گذشته است. برای پیشبینی نتایج حاصل از توافق احیای برجام میتوانیم بررسی کنیم در زمان اجرای برجام چه شرایطی برای بازارهای مالی افتاد و به زمان حال تعمیم دهیم. بحرانهای ناشی از تحریمهای حداکثری از سال 1391 آغاز شد و تاثیر آن همچنان تا اواسط سال 1394 که توافق هستهای نهایی شد ادامه داشت. تا قبل از برجام بازدهی بورس در سال 1393 بیش از منفی بیست درصد بود و بعد از آن سکه با نزدیک به نه درصد کاهش قیمت در جایگاه بدترین دارایی برای نگهداری سرمایه قرار داشت.

اما بعد از اجرای توافق برجام در دی سال 1394 این بازار بورس بود که بیشترین تاثیر را گرفت، به طوری که شاخص بورس از آذر تا اسفند 1394 بیش از سی درصد رشد داشت. بازار سکه در سال 1395 بعد از برجام افزایش قابل توجهی داشته اما نمیتوان افزایش قیمت سکه را متاثر از مسائل داخلی مرتبط دانست، خصوصا که در این بازه دو ساله قیمت هر انس طلا از 1050دلار به 1350 دلار رسید.

دلار که پیش از روی کار آمدن دولت یازدهم نوسان شدیدی را ثبت و از ابتدای سال 1390 تا پایان سال 1391 رشد بیش از سه برابری را تجربه کرد. اما با روی کار آمدن دولت اول حسن روحانی و افزایش امیدواری به رفع تحریم ها عملا دلار کاهش قیمت و ثبات را تجربه کرد. در سال 1392 دلار بیش از 15 درصدی را داشت ولی در سال بعد یعنی 1393 حدود 3 درصدی را تجربه کرد. بازار مسکن نیز تغییر قابل توجهی در این بازه زمانی نداشته و به نظر میرسد کمترین واکنش را نسبت به برجام داشته است.

حال اگر فرض کنیم در ابتدای سال 1394 صد میلیون تومان در بازارهای مختلف سرمایه گذاری کرده بودیم و مقایسهای بین بازارهای مختلف انجام دهیم، اگر این پول صرف خرید سکه میشد در آخر سال 1395 ارزش سرمایه ما به 125 میلیون تومان میرسید و اگر در بورس سرمایهگذاری میشد به 115 میلیون تومان میرسیدیم و درصورت سرمایهگذاری در ارز، سرمایه ما به بیش از 112 میلیون تومان نمیرفت.

اما امکان سرمایهگذاری در بانک نیز وجود دارد که معمولا در تحلیلها نادیده گرفته میشود، ما معمولا چون در شرایط تورم شدیدی هستیم بازدهی بانک را کافی نمیبینیم. بازدهی بانکها معمولا بیش از بیست درصد نیست و با تورم بیش از سی درصدی سرمایهگذاری در آن منطقی به نظر نمیرسد. اما در صورت احیای برجام و ایجاد رونق اقتصادی این روند متفاوت است، همان طور که در نمودار بالا مشاهده میشود بسیاری از بازارهای مالی مختلف نتوانستهاند بازدهی بیش از 20 درصد را کسب کنند اما در سال 1394 سود بانکی 20 درصد و در سال 1395 سود بانکی 15.5 درصد بوده یعنی اگر فردی در ابتدای سال 1394 صد میلیون تومان در بانک پسانداز میکرد در انتهای سال 1395 بیش از 138 میلیون تومان داشت که این در بین داراییهای مختلف بیشترین میزان بازدهی است.

هرچند نمیتوان گفت آنچه در سالهای بعد از برجام اتفاق افتاد دقیقا تکرار خواهد شد. باید توجه داشت که شرایط اقتصاد جهانی کاملاً متفاوت از سال های پس از برجام است؛ شیوع کرونا و تشدید تورم جهانی، بحران اوکراین و جهش قیمت نفت تنها دو موضوعی است که شرایط متفاوتی را رقم زده است. البته شرایط سیاسی، اجتماعی و سیاسی که دولت یازدهم با آن روبرو بود نیز متفاوت از شرایطی است که دولت سیزدهم تجربه می کند.