آشنایی با صندوقهای قابل معامله و مزایای آن

جهت سرمایهگذاری موفق در بورس، روشهای مختلفی وجود دارد. برخی ترجیح میدهند، صفر تا صد سرمایهگذاری را خودشان انجام دهند. این افراد معمو...

جهت سرمایهگذاری موفق در بورس، روشهای مختلفی وجود دارد. برخی ترجیح میدهند، صفر تا صد سرمایهگذاری را خودشان انجام دهند. این افراد معمولا بعد از دریافت کد بورسی، آموزش میبینند و سپس با دانش تحلیلی خود اقدام به انجام معامله میکنند. برخی دیگر نیز ترجیح میدهند به صورت غیرمستقیم در بورس سرمایهگذاری کنند. یکی از بهترین گزینههای سرمایهگذاری در روش غیرمستقیم، صندوقهای سرمایهگذاری قابل معامله است که در این مطلب میخواهیم شما را با مزایای آن آشنا کنیم.

صندوقهای سرمایهگذاری قابل معامله

صندوقهای قابل معامله یا ETF دسته خاصی از صندوقهای سرمایهگذاری هستند که خرید و فروش واحدهای آنها از طریق سامانه معاملات آنلاین همه کارگزاریها قابل انجام است. این صندوقها برخلاف صندوقهای سرمایهگذاری مشترک یا همان صدور و ابطالی که تنها امکان معامله آنها از طریق سایت خود صندوق ممکن بود، قابلیت معامله آنلاین از طریق همه کارگزاریها را دارند.

صندوقهای قابل معامله در واقع مانند شرکتهایی هستند که سرمایههای خرد افراد را جمعآوری و با آن در انواع اوراق بهادار سرمایهگذاری میکنند. همه صندوقهای سرمایهگذاری قابل معامله مجوزهای لازم برای فعالیت خود را از سازمان بورس اخذ کردهاند؛ بنابراین از لحاظ امنیت سرمایهگذاری گزینه مطلوبی محسوب میشوند.

سهولت سرمایهگذاری در صندوقهای قابل معامله

مهمترین مزیت سرمایهگذاری در صندوقهای قابل معامله، سهولت سرمایهگذاری در آنها است. این صندوقها دقیقا مشابه سهام هستند با این تفاوت که هرگز دچار صف خرید و فروش نمیشوند. وجود بازارگردان فعال در این صندوقها باعث شده تا این صندوقها، یکی از نقدشوندهترین داراییهای موجود در بازار باشند.

کارمزدهای معاملاتی ناچیز و معافیت مالیاتی

یکی دیگر از مزیتهای بزرگ صندوقهای ETF، کارمزد پایین معاملاتی آنها است. در ضمن این صندوقها معاف از مالیات هم هستند. اگر بخواهیم میزان کارمزد معاملاتی خرید و فروش مستقیم سهام را با کارمزد معاملاتی صندوقها مقایسه کنیم، باید بگوییم که تقریبا کارمزد خرید و فروش و مالیات سهام، بیش از 5 برابر کارمزد معاملاتی صندوقهای قابل معامله سهامی و بیش از 33 برای کارمزد معاملاتی صندوقهای درآمد ثابت ETF است. در ادامه با انواع این صندوقها آشنا می شوید.

صندوق قابل معامله درآمد ثابت

صندوقهای قابل معامله درآمد ثابت دسته خاصی از صندوقهای سرمایهگذاری هستند که بیشتر دارایی آنها در سپردههای بانکی و اوراق درآمد ثابت بورسی سرمایهگذاری شده است. سود صندوق با درآمد ثابت معمولا بالاتر از سود متعارف بانکی است و همواره به صورت روزشمار محاسبه میشود. بنابراین گزینه مناسبی برای افرادیست که تمایل به کسب سود بدون ریسک و بالاتر از سود بانکی دارند.

نکته قابل توجه در رابطه به این صندوقها نحوه تقسیم سود آنها است. برخی از صندوقهای درآمد ثابت، سود را به صورت دورهای به حساب سرمایهگذاران پرداخت میکنند، ولی برخی دیگر مانند صندوق قابل معامله لبخند فارابی که بهزودی پذیرهنویسی آن آغاز می شود، به جای پرداخت سود، این مبلغ را به قیمت NAV یا همان ارزش خالص دارایی هر واحد سرمایهگذاری اضافه میکنند. به عبارتی سود ناشی از سرمایهگذاری در این مدل از صندوقها، از مابهالتفاوت قیمت خرید و فروش واحدهای سرمایهگذاری بدست میآید. این مدل از صندوقها با مرکب کردن سود، مبلغ بیشتری را به سرمایهگذاران پرداخت میکنند.

صندوق قابل معامله سهامی

نقطه مقابل صندوق درآمد ثابت، صندوق سهامی است. بیشتر دارایی این صندوق در سهام سرمایهگذاری میشود؛ بنابراین بازدهی این صندوقها به بازدهی بازار سهام وابستگی شدیدی دارد. اگر بازار سهام با رشد همراه شود این صندوقها میتواند سودآوری خوبی برای سرمایهگذاران داشته باشند و اگر بازار با ریزش همراه شود، طبیعتا ارزش واحدهای سرمایهگذاری این صندوقها با افت همراه میشود.

تفاوت اصلی این صندوقها با سبدگردانی در بورس در نحوه سرمایهگذاری و میزان سرمایه اولیه آنهاست. سبدگردانی در بورس، برای مبالغ بالا و به صورت اختصاصی انجام میشود. به همین دلیل معمولا شرکتهای سبدگردان حداقل سرمایه برای شروع سبدگردانی در بورس را بالای یک میلیارد تومان در نظر میگیرند. اما صندوقهای قابل معامله سهامی مانند صندوق سلام فارابی این مزیت را دارند که با مبالغ کم حتی 500 هزار تومان نیز امکان سرمایهگذاری دارند.

در ضمن مدیریت دارایی در این صندوقها به صورت عمومی انجام میشود و به همین دلیل است که کارمزدهای معاملاتی در این صندوقها به هیچ عنوان قابل مقایسه با خرید و فروش مستقیم سهام یا سبدگردانی در بورس نیستند.

صندوقهای قابل معامله مختلط

صندوقهای مختلط نیز نوع دیگری از صندوقها هستند که از لحاظ ریسکپذیری بین دو صندوق درآمد ثابت و صندوق سهامی قرار میگیرند. بخشی از دارایی این صندوقها در سهام و بخش دیگر در اوراق درآمد ثابت بورسی سرمایهگذاری میشود؛ بنابراین میتوان گفت این صندوقها سود دورهای ندارند و ریسک سرمایهگذاری در آنها نیز کمتر از صندوقهای سهامی است.

صندوقهای قابل معامله طلا

صندوقهای قابل معامله طلا نیز یکی از محبوبترین صندوقهای سرمایهگذاری محسوب میشوند. همانطور که از نام این صندوقها پیداست، بیشتر دارایی این صندوق در طلا و گواهیهای سپرده سکه طلا سرمایهگذاری شده است؛ بنابراین بازدهی این صندوق کاملا وابسته به نوسانات بازار طلا است.

نکته مهم در رابطه با عملکرد این صندوق، عدم پرداخت سود به صورت دورهای است. این صندوقها برخلاف صندوق درآمد ثابت بورسی، سود دورهای ندارند و بازدهی آنها از مابهالتفاوت قیمت خرید و فروش واحدهای سرمایهگذاری بدست میآید.

نتیجهگیری

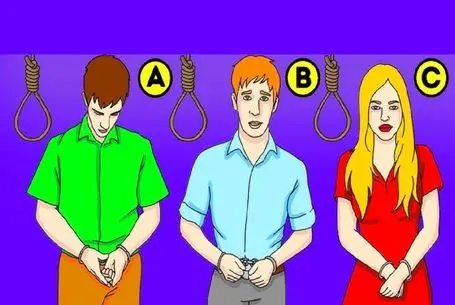

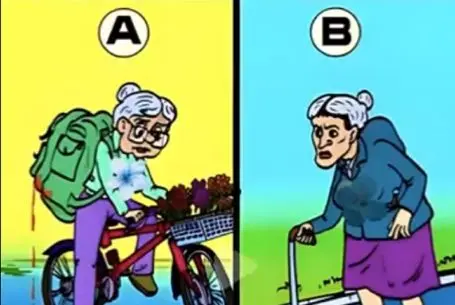

صندوقهای قابل معامله، نسل جدید صندوقهای سرمایهگذاری است که از مزایای بسیاری مانند نقدشوندگی بسیار بالا و عدم تشکیل صف خرید و فروش، سهولت معامله، کارمزد معاملاتی پایین، معافیت مالیاتی برخوردارند. علاوه بر این، صندوقهای قابل معامله برای هر درجه ریسکپذیری مناسب هستند. صندوق درآمد ثابت، مانند افراد ریسکگریز، صندوق سهامی مناسب افراد ریسکپذیر، صندوق طلا، مناسب عاشقان بازار طلا و سکه، صندوق مختلط برای افراد با ریسکپذیری متوسط هستند. بنابراین با سرمایهگذاری در صندوقها قابل معامله بدون داشتن دانش تحلیلی، میتوانید بازدهی مناسبی با توجه به درجه ریسکپذیری خود کسب کنید.